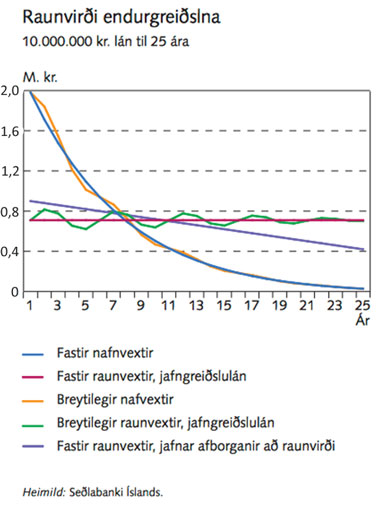

Hverjir eru kostir og gallar við afnám verðtryggingar á húsnæðislánum á Íslandi?Það er flestum á aldrinum milli 25 ára og 35 ára ofviða að greiða íbúðarhúsnæði út í hönd. Við því má bregðast með tvenns konar hætti. Í fyrsta lagi með því að leita á leigumarkað. Í öðru lagi að kaupa húsnæði á lánskjörum. Þumalfingursreglur segja til um að standi íbúðarkaupanda til boða að taka lán til 20-40 ára sé greiðslubyrði svipuð og væri um leigu að ræða í upphafi lánstímans. Góður aðgangur að „hagstæðum“ langtímalánum er þannig forsenda fyrir því að almenningur geti átt íbúðarhúsnæði. Mikil og þrálát verðbólga hefur áhrif á vexti og lánakjör. Ásgeir Daníelsson rekur þessi áhrif í skýrslu um verðtryggingu og peningastefnu. Lánveitandi sem lánar fé, til dæmis til eins árs og vill fá 2% raunávöxtun og gerir ráð fyrir að verðbólga verði á bilinu 0% til 6% (eða 3% að meðaltali) þarf að fá nafnvexti sem eru 5% að lágmarki. Líklega yrði nafnvaxtakrafan hærri. Ef verðbólga yrði við efri mörk (6%) mundu 5% nafnvextir ekki duga til að lánveitandi fengi höfuðstólinn óskertan að raunvirði til baka við uppgjör lánsins. Það er að segja lánveitandi sem veitir óverðtryggð lán hækkar vaxtastigið bæði um vænta verðbólgu auk þess sem hann bætir við óvissuálagi. Óvissuálagið er þeim mun hærra sem óvissan um þróun verðbólgunnar er meiri. Með því að bjóða upp á verðtryggð lán minnkar þörfin fyrir óvissuálagið sem nefnt er hér að ofan. Verðtryggð lán ættu því að geta verið ódýrari en óverðtryggð lán séð frá sjónarhóli lántaka þegar til lengri tíma er litið. Óverðtryggð lán til langs tíma eru jafnan með breytilega vexti. Stundum eru vextir endurskoðaðir árlega, jafnvel misserislega. Stundum eru vextir endurskoðaðir með lengra millibili, á 3-5 ára fresti. Hversu lengi lánveitendur vilja binda nafnvexti ræðst af verðlagsþróun og breytileika verðbólgunnar. Þeim mun sveiflukenndari verðbólgan er þeim mun styttri er væntanlega binditími nafnvaxtanna. Aukist verðbólga og hækki nafnvaxtastig óverðtryggðs langtímaláns mjög í kjölfarið getur greiðslbyrði lánsins farið upp úr öllu valdi. Sé litið til verðlagsþróunar á Íslandi frá 1970 er auðvelt að finna tímabil þar sem greiðslubyrði nýlegra 25-40 ára óverðtryggðra lána hefði jafngilt því að lánið væri greitt upp á 4-5 árum! Við slíkar aðstæður hætta langtímalán að þjóna þeim tilgangi að jafna útgjöld milli æviskeiða. Greiðslubyrði verðtryggðs langtímaláns hækkar í takt við verðlagsþróun. Hækki verðlag um 5% eykst nafnvirði vaxta- og afborganagreiðslan um 5% frá því sem var áður en verðlagið hækkaði. Á myndinni hér fyrir neðan sem er úr áður tilvitnuðu riti Ásgeirs Daníelssonar er sýnt hvernig hófleg verðbólga og hóflegt verðbólguálag hefur óheppileg áhrif á greiðslubyrði óverðtryggðs láns samanborið við verðtrygg lán. Reynum nú að svara spurningu fyrirspyrjanda. Áhrif þess að banna verðtryggingu á fasteignalánum mundi þýða miklar breytingar á lánaformum sem í boði yrðu. Ólíklegt er að boðið verði upp á óverðtryggð lán til 20-40 ára með föstum vöxtum. Þess í stað mundi koma langtímalán með breytilegum vöxtum eða skammtímalán með endurfjármögnunarheimildum. Vandi lántaka yrði þá að við vissar kringumstæður (verðbólguskot), mundi greiðslubyrði fara fram úr greiðslugetu. Við þessu þyrfti lántaki að bregðast með því að taka viðbótarlán. Líklega mundu einhverjar lánastofnanir einnig bjóða upp á langtíma-lánaform þar sem lántaki geti, undir vissum kringumstæðum, fengið að skeyta hluta af vaxtagreiðslum við höfuðstól. Það má því ætla að á markaði fyrir húsnæðislán mundi eitthvert form verðtryggingar komast á þrátt fyrir bann. Annar möguleiki er að einvörðungu yrði boðið upp á skammtímalán. Kannski yrði boðið upp á 5 ára „kúlulán“ þar sem lántaki greiddi vexti mánaðarlega (eða sjaldnar) en þyrfti síðan að semja um nýtt „kúlulán“ að fimm árunum liðnum. Þessu mundi fylgja mikið umstang, en í raun yrði niðurstaðan svipuð og gildir fyrir verðtryggðu lánin. Líklega yrði samt þetta fyrirkomulag talsvert dýrara fyrir lántakann en núverandi fyrirkomulag með verðtryggð lán. Samandregið má því segja að útfrá hagsmunum húsnæðiskaupanda fylgi því talsverðir gallar og fáir kostir að afnema heimild til að verðtryggja útlán til húsnæðiskaupa. Myndir:

- Fyrri mynd: Conventional Mortgage Versus A High Ratio Mortgage - Canadian Mortage Professionals. (Sótt 18. 10. 2017).

- Seinni mynd: Ásgeir Daníelsson, 2009. Verðtrygging og peningastefna.